股基冠军争夺再起 魔咒缘何难解?

摘要: 临近年底,股基业绩冠军争夺战再度打响,各大基金公司拭目以待最后的冠军归属。从公募基金史上看,股基冠军往往短命,当年打下的江山第二年便会拱手让人,因此公募基金

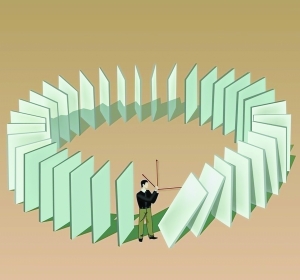

临近年底,股基业绩冠军争夺战再度打响,各大基金公司拭目以待最后的冠军归属。从公募基金史上看,股基冠军往往短命,当年打下的江山第二年便会拱手让人,因此公募基金也有冠军魔咒之说。那么,为何股基冠军难以守住江山,基金公司为了年末冠军的争夺不惜通过互相砸盘、扎堆持股等方式博收益是否必要,投资者又该如何看待股基冠军的光环,值得深思。

冠军争夺再起

2015年A股市场的大起大落,让公募偏股基金的业绩起伏不定,好在四季度的筑底反弹让基金公司在年底又迎来一波“吃饭”行情,还有14个交易日,2015年度偏股基金的收益冠军也将揭晓,北京商报记者注意到,随着行情和基金经理操作的变化,偏股基金收益冠军也在不断易主。

同花顺iFinD数据显示,截至三季度末,业绩冠军的席位还被富国低碳环保混合以119.07%的高收益牢牢把握,但到10月末,收益第一名却换成了长盛电子信息主题混合。本周偏股基金冠军再度易主,12月8日,易方达基金旗下易方达新兴成长混合以157.67%的高收益,跃升至第一名,长盛电子信息主题混合被挤下,位列第二名。

虽说仅有14个交易日,但最后年度冠军是否就归属易方达,言之尚早。同花顺iFinD数据显示,截止到12月9日,偏股型基金业绩榜单前五名分别是:易方达新兴成长混合、长盛电子信息主题混合、富国低碳环保混合、新华行业轮换灵活配置混合A和浦银安盛新兴产业混合,今年以来收益分别是157.67%、149.65%、144.42%、142.29%和131.02%,前五名的收益差距均不大,可谓贴身肉搏。

事实上,早在今年三季度末,不少绩优基金就已经逐步加仓奋力追赶。数据显示,在目前收益前十的偏股型基金中,长盛电子信息主题混合、华宝兴业服务混合、宝盈新价值混合、浦银安盛精致生活、浦银安盛新兴产业混合等三季度末股票投资仓位均在70%以上,其中浦银安盛新兴产业混合的仓位已经高达94.52%,接近满仓水平。

在钱景财富CEO赵荣春看来,目前市场行情走势并未明朗,风格演绎的剧情朝着什么方向发展,迷雾重重,各方对于后市的预期莫衷一是,基金排名战的结局难以预料。

江山易打难守

尽管股基冠军历年来都被基金公司所追逐,但纵观整个公募基金发展史,除了公募“一哥”王亚伟管理的华夏大盘精选两次夺得年度收益冠军外,目前还没有同一位基金经理或同一只产品两度问鼎,想要蝉联更是难上加难,因此公募基金内有着“冠军魔咒”一说。

如2010年的股基冠军华商盛世成长股基,当年该基金以37.77%的收益位列股票型基金业绩榜首,但到了2011年年末,该基金排名却在245只同类基金中仅列190位,2011年收益大幅亏损29.1%。另外,2011年的年度股基冠军博时主题行业,在当年的熊市行情下顶住了压力,微跌9.5%大幅跑赢同类股基平均收益,不过到了2012年,该基金却跌出了偏股基金收益榜单前十。

同样,2012年的股基冠军景顺长城核心竞争力,当年以31.79%的稳健收益夺得冠军后,2013年的景顺长城核心竞争力年化收益仅有21.17%,在同类326只基金中掉落至第109位。

2013年“80后”基金经理任泽松管理的中邮战略新兴产业凭借高达80.38%的收益率,毫无悬念地夺得年度冠军。2014年该基金中邮战略新兴产业年度收益排名却下滑到第14名,最终2014年度股基冠军被工银瑞信金融地产行业股基夺得,这也是基金史上第一只行业主题基金夺冠。今年工银瑞信金融地产这只以配置蓝筹股为重点的产品却不再吃香,该基金今年以来收益19.23%,大幅跑输同类基金37.5%的平均收益水平。由此不难看出,股基冠军的江山易打不易守。

魔咒缘何难解

一年一换的股基冠军不仅让基金公司感到无奈,押宝冠军的普通投资者更是被“坑”,买了上一年冠军基金第二年收益却大不理想,那么股基冠军的魔咒为何难以攻破?

沪上一位基金经理指出,A股市场大多以结构性板块轮动行情为主,转换复杂多变,但偏股型基金大多有着自己固定的投资风格,通常不会因短暂的行情变动就打乱自己的投资思路和决策,这就决定了股基冠军难以蝉联,譬如2014年年底的大盘蓝筹行情的到来,让工银金融地产这样的重仓蓝筹股的主题基金赶上了东风,而中邮战略新兴产业与冠军擦身而过,因此股基冠军通常也是“靠天吃饭”。

济安金信研究中心副总经理王群航对记者表示,目前公募基金市场有上千只偏股型基金,风格百花齐放,在板块轮动的市场下,冠军的归属有着很大的运气成分,两次拿到冠军的概率太小了。

事实上,正如上述分析师所说,我国的股市可谓变幻莫测,如2010年,A股市场成长风格明显,2011年市场呈现成长、价值快速轮动的态势,2012年价值风格优于成长风格,但2013年又是以创业板成长股带动小牛行情为主,2014年虽成长股行情依然延续,但12月的大盘股行情却决定了公募基金最终的赢家,今年股市行情更是经历了巨震。市场风格不断轮转,当行情发生变化时,若基金没有及时进行调整,其业绩往往会不尽如人意。

此外,股基冠军难以守住的原因,还与基金经理自身的投研方式有关,天天基金研究中心曾指出,一些基金经理在仓位选股上往往力求稳健,这类产品抗跌能力比较出色,但在单边上涨时则会吃亏,业绩平平。如2008年的股基冠军泰达宏利成长,在熊市中表现优异,但2009年仓位的限制导致基金未能超过大盘。

北京商报记者注意到,冠军基金经理的变动也是导致业绩不稳的重要因素。分析人士指出,基金经理个人的管理能力、投资经验在很大程度上决定了基金的业绩,新上任的基金经理往往需要一段时间对投资组合逐步调整,基金业绩因此会发生改变。

无需迷信“冠军”

虽然常年的股基冠军魔咒难以打破,但每到年末各大基金公司为了品牌推广、基金经理为了绩效考核,还是挤破了脑袋去争抢,其中也衍生出靠同门交叉持股抬轿、对绩优基金重仓股砸盘等不正当竞争方式得到冠军席位,而这也给公募基金投资市场带来了恶劣的影响。

2013年的股基冠军中邮战略新兴产业尽管以超80%的高收益问鼎冠军,但该基金被同门交叉持股帮忙抬轿的现象备受质疑,当年中邮战略新兴产业前十大重仓股中,几乎每只都有几只同门师兄的身影,其头号重仓股旋极信息,同时也被中邮核心优选、中邮核心优势、中邮核心主题、中邮核心成长先后持有。“交叉持股虽然有抱团取暖的好处,但也增加了风险,当‘黑天鹅’来袭时,旗下基金往往损失惨重。”上述沪上基金经理指出。

为了争夺冠军头衔除了通过交叉持股同门抬轿外,北京商报记者注意到,往年年底前绩优股基重仓股被同行砸盘的现象也颇为严重。如2010年绩优股基银河行业优选、信达澳银中小盘、嘉实增长、华商盛世成长,这些基金的重仓股们三季度的重仓都不同程度受损。

在一家银行系基金公司总裁看来,为了年底的收益争夺,很多中小公司不惜放弃风险控制、公平竞争的底线,即便是拿到了股基冠军也胜之不武,建议投资者不要过分看重当年股基短期的高业绩,还需综合考量基金产品的长期投资价值。

“对于普通投资者来说,单个节点上的业绩爆发和调整都不应作为投资决策的惟一参考,应更看重其长期业绩的稳定性,对于业绩排名大战,基民大可旁观。”赵荣春指出。北京商报记者 苏长春

责任编辑:wq

(原标题:人民网)

查看心情排行你看到此篇文章的感受是:

版权声明:

1.凡本网注明“来源:驻马店网”的所有作品,均为本网合法拥有版权或有权使用的作品,未经本网书面授权不得转载、摘编或利用其他方式使用上述作品。已经本网授权使用作品的,应在授权范围内使用,并注明“来源:驻马店网”。任何组织、平台和个人,不得侵犯本网应有权益,否则,一经发现,本网将授权常年法律顾问予以追究侵权者的法律责任。

驻马店日报报业集团法律顾问单位:上海市汇业(武汉)律师事务所

首席法律顾问:冯程斌律师

2.凡本网注明“来源:XXX(非驻马店网)”的作品,均转载自其他媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。如其他个人、媒体、网站、团体从本网下载使用,必须保留本网站注明的“稿件来源”,并自负相关法律责任,否则本网将追究其相关法律责任。

3.如果您发现本网站上有侵犯您的知识产权的作品,请与我们取得联系,我们会及时修改或删除。

豫公网安备 41170202000005号

豫公网安备 41170202000005号